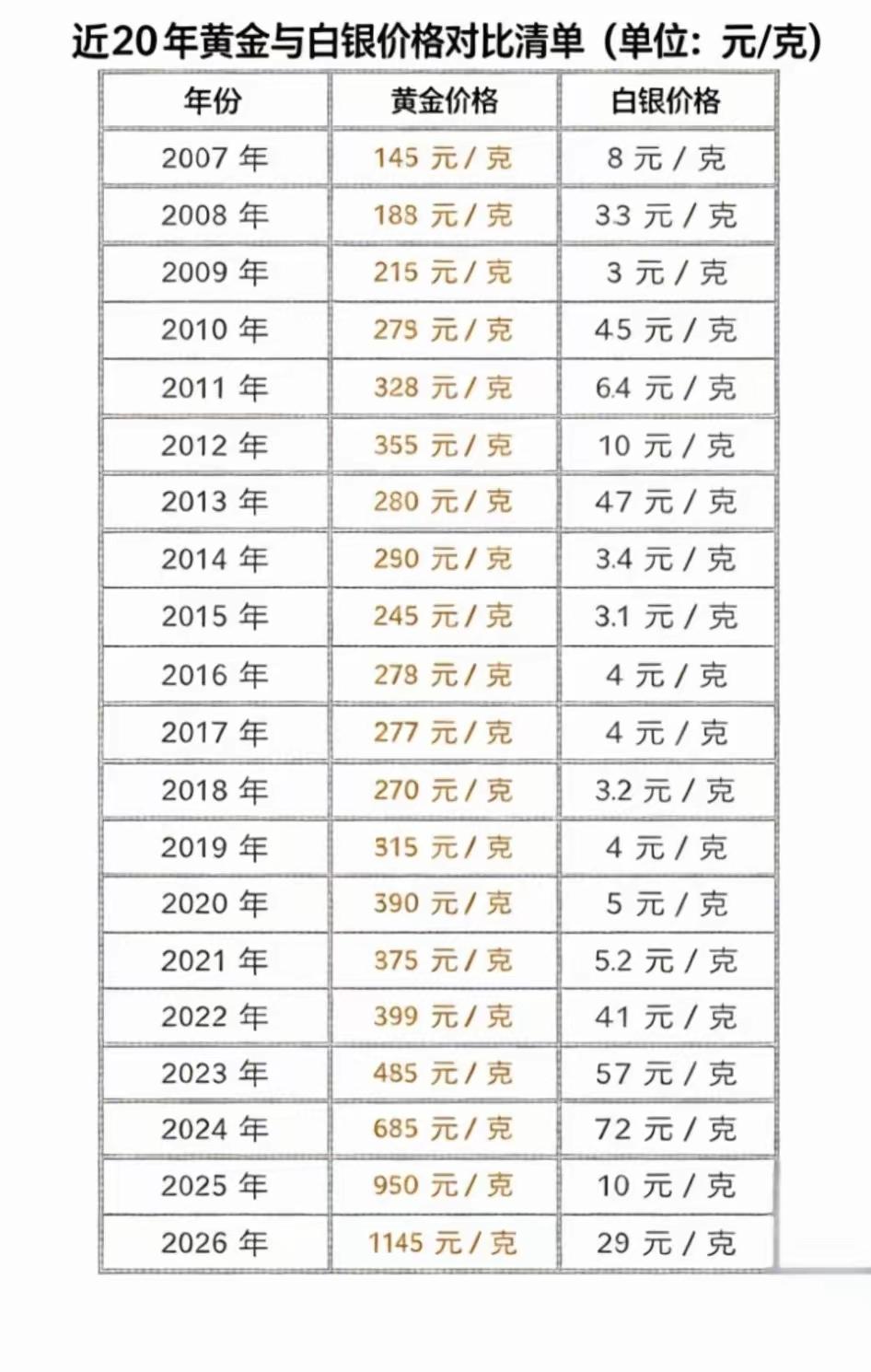

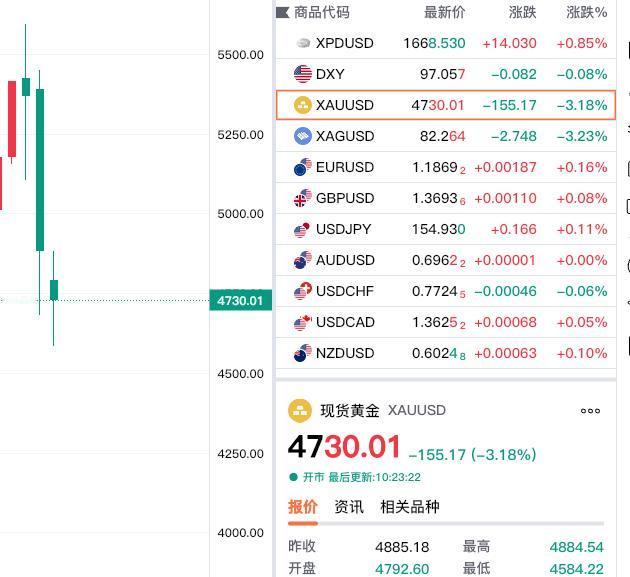

当所有人把钱换成了黄金。就会开始收割了。它就会从1600元一克慢慢降到300元一克,到时候黄金砸手里根本没人接盘,想变现都没门路。 黄金作为一种古老的避险资产,在全球金融体系中扮演独特角色。历史上,每当通胀高企或地缘冲突加剧时,人们往往转向黄金寻求庇护。2020年疫情爆发初期,金价从1400美元每盎司左右飙升至2074美元高点,涨幅超过40%。这一轮上涨反映出市场对货币贬值的担忧,以及央行宽松政策的推动。全球黄金需求主要来自珠宝、投资、科技和央行储备四个领域。根据世界黄金协会数据,2023年总需求约4448吨,其中央行净购金1037吨,创下历史第二高记录。这种机构性买入为金价提供了坚实支撑,避免了极端崩盘。即便在波动期,黄金的流动性也远高于许多资产,日均交易额数千亿美元,确保市场深度充足。 假设所有人将资金转向黄金,这一情景在数学上难以成立。中国广义货币供应量M2超过290万亿元,而全球地面黄金存量价值约13万亿美元,折合人民币不足100万亿元。如此庞大资金涌入会导致早期价格暴涨,但很快引发流动性枯竭。市场不会允许单一资产吸纳全部财富,因为投资者多样化需求和风险偏好会分散资金。历史上,1980年黄金从850美元高点回落至250美元左右,调整历时数年,并非一夜暴跌80%。这一过程受美联储加息和经济复苏影响,实际利率上升压制了黄金吸引力。类似地,2011年金价从1920美元降至1050美元,跌幅45%,但同样渐进式调整,期间伴随欧元区危机缓解。 近期市场动态进一步印证极端暴跌的低概率。2026年1月,金价一度冲破5500美元每盎司,国内饰品价达1600元一克以上,受美元走弱和地缘紧张推动。1月31日,受美联储政策信号影响,现货黄金单日跌9%,收于4894美元,国内金价回落至1070元一克。这一回调虽剧烈,却远未触及300元水平。专家分析显示,获利盘出逃和杠杆平仓放大跌幅,但基本面未变。全球矿企平均维持成本约1300美元每盎司,相当于300元一克左右,若价格逼近此线,矿山减产将限制供应,形成自然托底。白银等贵金属同步大跌25%,但黄金因避险属性更强,恢复较快。 黄金价格受多因素交织影响,包括利率、通胀、地缘风险和供应动态。高利率环境如2022年美联储加息周期,金价从2070美元回落至1620美元区间震荡,因为债券收益率上升吸引资金流出。反之,2024-2025年美联储降息预期叠加中东冲突,推动金价从2000美元升至5000美元以上。央行购金趋势持续,中国央行连续增持,2025年全球央行计划购入近300吨,进一步巩固需求基础。工业需求虽稳定在300-400吨,但投资需求波动大,ETF持仓在高位时易引发抛售。2025年12月,SPDR黄金ETF持仓下滑,预示调整信号,却未导致崩盘。 投资黄金需警惕现实风险,而非极端假设。将短期资金锁定黄金,可能错失利率机会,高企期持有成本增加。实物黄金存储需额外费用,波动10-20%属常态。2025年4月,金价一周内波动50元一克,许多跟风者亏损。 黄金在人类文明中历经千年,见证货币兴衰,其持久性源于稀缺和文化地位。未来数字货币兴起可能改变角色,但价值储存功能难消。理性看待避免神话或妖魔化,构建多元组合抵御不确定性。2026年市场虽剧烈,但机制确保极端“砸手”情景难现。投资者宜关注政策转向和需求变化,避开盲目追涨。